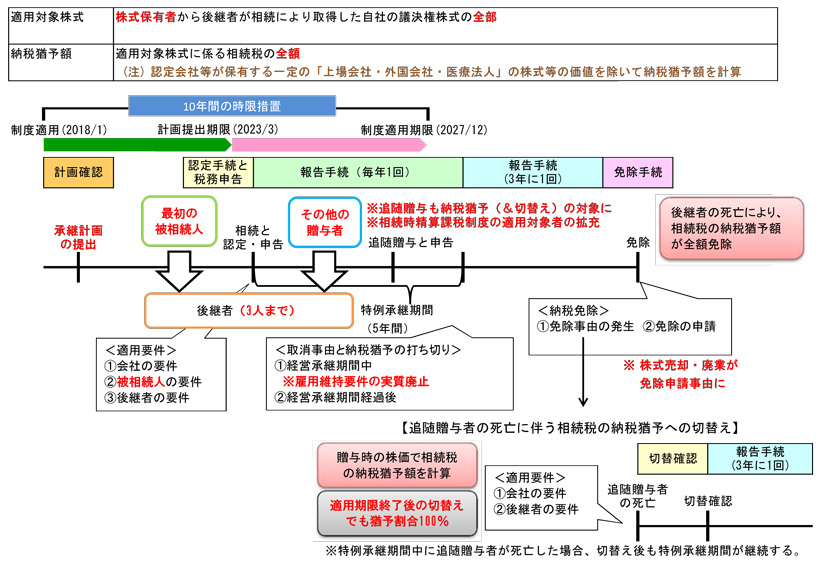

□ 事業承継税制は、現行制度(恒久措置)と特例制度(時限措置)の二本立てになります。

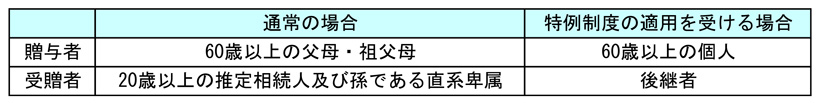

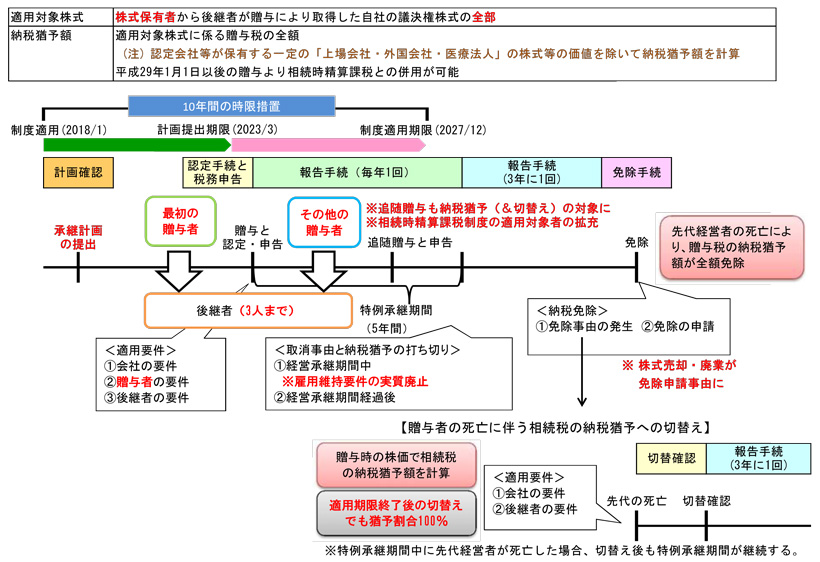

□ 2027年12月末までに行われる贈与・相続について特例制度の適用を受けることができます。

特例制度の適用期限終了後に、贈与税の納税猶予から相続税の納税猶予に切り替えたとしても、

贈与税の納税猶予について特例制度の適用を受けている場合には、相続税の納税猶予についても

特例制度が適用されます。

□ 特例制度を適用するには、特例承継計画(様式21)の確認を受ける必要があります(4頁参照)。

□ 特例制度では、次の措置が講じられています。その他の要件等は、現行制度と同じです。

① 適用対象となる株式数の上限(発行済議決権総数の3分の2)が撤廃されます。

② 相続税の納税猶予割合を80%から100%に引き上げます。

③ 先代経営者以外の者からの承継も適用対象とします(18頁参照)。

※ 最初の贈与者(最初の被相続人)は、先代経営者に限ります。

※ 事業承継税制の適用に係る贈与は、各贈与者につき1回限り実行できます。

※ 現行制度についても、同様の改正がなされます。

第三者(役員・従業員など)が保有する株式を後継者に集約する場合には、譲渡により行われることが一般的です。低額譲受けに該当する場合には、後継者に贈与税が課されますが、この贈与税について事業承継税制の適用を受けることはできません。

④ 最大3名までの後継者に対する承継を適用対象とします(19頁参照)。

後継者を複数とすることが、次世代の事業承継の妨げにならないか検討を要します。

⑤ 雇用確保要件(当初5年平均で8割維持)を実質廃止します。

特例承継期間(5頁参照)の末日において、雇用確保要件を満たさない場合でも、次の条件を

満たせば、納税猶予期限は確定しません。

・満たせなかった理由および認定支援機関の所見を記載した書類(様式27 別紙)を都道府県に提出すること。

・その理由が、経営状況の悪化である場合又は正当なものと認められない場合には、認定支援機関の指導・助言を受けて、当該書類にその内容を記載すること。

⑥ 経営環境の悪化に対応した特別な減免措置を創設します(25頁参照)。

⑦ 相続時精算課税の適用対象者を拡充します。

【贈与税の納税猶予制度の概要(特例)】

【相続税の納税猶予制度の概要(特例)】

FIC発行

「相続税納税猶予割合が100%となる 特例事業承継制度の概要 -平成30年度税制改正-」より (2)

→目次ページ