□ 事業承継税制は、贈与税の納税猶予制度と相続税の納税猶予制度の2つに大きく分かれます。

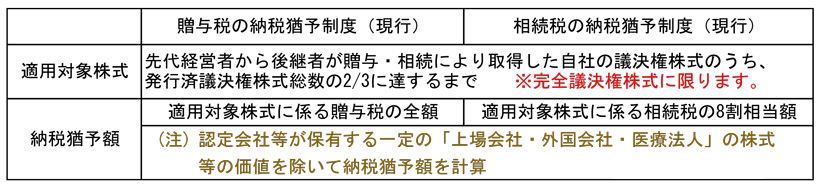

□ 現行制度(恒久措置)は、1名の先代経営者から1名の後継者に対する贈与・相続についてのみ適用が可能です。現行制度が適用される自社株式の範囲と納税猶予額は以下のとおりです。

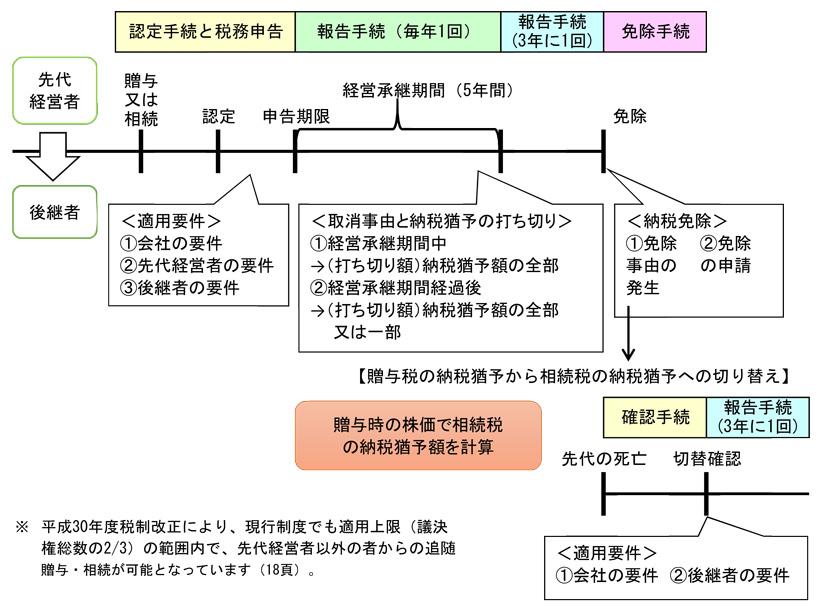

□ 経営承継期間中は雇用確保要件などを満たす必要があり、その後は、後継者が適用対象株式を継続保有することなどが求められます。要件を満たせない場合には、納税猶予されていた贈与税・相続税を利子税と併せて納付する必要があります。

□ 先代経営者が死亡した場合には、納税猶予されていた贈与税が免除されますが、贈与を受けた株式を先代経営者から相続したものとみなして(贈与時の株価で)相続税が課されます。

その際、都道府県知事の切替確認を受けることで、相続税の納税猶予を受けることができます。

□ 後継者が死亡した場合には、納税猶予されていた相続税が免除されます。

FIC発行

「相続税納税猶予割合が100%となる 特例事業承継制度の概要 -平成30年度税制改正-」より (1)

→目次ページ